Target Corporation (ISIN: US87612E1064) superó un trimestre turbio caracterizado por los altos tipos de interés, unos consumidores cada vez más ahorradores y el creciente temor a una recesión inminente. Los beneficios y los ingresos superaron las expectativas de Wall Street, con una notable sorpresa en las ganancias. Las ganancias se situaron en $2.05 por acción, superando las estimaciones en un asombroso 16,06%, mientras que los ingresos superaron marginalmente las estimaciones en 24 puntos básicos, alcanzando los $25.300 millones.

El sector minorista discrecional se ha resentido de los elevados tipos de interés, que han mermado el poder adquisitivo de los consumidores. Los consumidores se centran ahora más en el gasto no discrecional, ante la inminencia de una posible recesión. Los minoristas, entre ellos Target Corporation, podrían verse presionados durante el resto del año a medida que los consumidores recurran a la prudencia financiera.

Técnicos

La cotización de Target Corporation se desplomó al inicio del segundo trimestre de 2022, ya que los minoristas estadounidenses incumplieron las estimaciones de beneficios debido a la debilidad de las ganancias por el aumento de la inflación. La cotización rompió por debajo de su media móvil de 100 días, lo que la situó instantáneamente en una tendencia bajista. Desde entonces, la acción ha encontrado cierta estabilidad y ha cotizado dentro de un rango lateral, ya que los volúmenes disminuyeron mientras el precio se consolidaba. El soporte y la resistencia se formaron en los niveles de $139.65 y $181.68 por acción, respectivamente.

Tras rechazar su nivel de resistencia, la cotización bajó y encontró apoyo en el nivel de la Golden Ratio de Fibonacci del 61,80%. Dado que los beneficios fueron positivos, los inversores alcistas podrían verse tentados a comprar en el valor y llevarlo al alza. El precio de la acción podría subir si el mercado respeta el Golden Ratio como nivel de soporte. El nivel de $181.68 será probablemente el siguiente punto de interés si la cotización sube.

Alternativamente, una ruptura de alto volumen por debajo del Golden Ratio podría indicar que el mercado sigue en modo bajista. Los inversores alcistas podrían buscar oportunidades de compra en el nivel de soporte si la cotización se acerca al nivel con volúmenes decrecientes.

Fundamentales

Las ventas aumentaron ligeramente, un 0,6%, hasta $25.300 millones, impulsadas por la subida de los precios al por menor. El margen bruto de Target en el primer trimestre mejoró, situándose en el 26,3% frente al 25,7% del año anterior. La mejora de los márgenes se debió a una mejor rotación de inventarios, menores costes de flete y precios minoristas ligeramente más altos.

Sin embargo, el ligero crecimiento de la línea superior no fue suficiente para compensar el descenso de la línea inferior, ya que pesaron el crecimiento del 5,5% de los gastos de explotación y el aumento del 31,2% de los gastos netos por intereses. Por tanto, el resultado final se tambaleó al situarse en 950 millones de dólares, un 5,8% menos que en el trimestre anterior.

La debilidad de la demanda de los consumidores avanzó en el trimestre a medida que los compradores de Target gastaban menos, registrándose el mayor gasto en febrero. Las ventas empezaron a disminuir, debilitándose en marzo y volviéndose a debilitar a finales de abril.

Tras descontar los flujos de caja futuros, el valor razonable de Target se situó en $175 por acción, lo que deja margen para una ganancia del 8,87% si la cotización repunta.

En cinco años, el crecimiento interanual de los ingresos de Target alcanzó su máximo en 2021 y comenzó a disminuir a medida que el mundo volvía a su estado normal. En la actualidad, Target tiene uno de los crecimientos de ingresos más débiles entre sus principales competidores, lo que refleja la debilidad de la competitividad de la empresa.

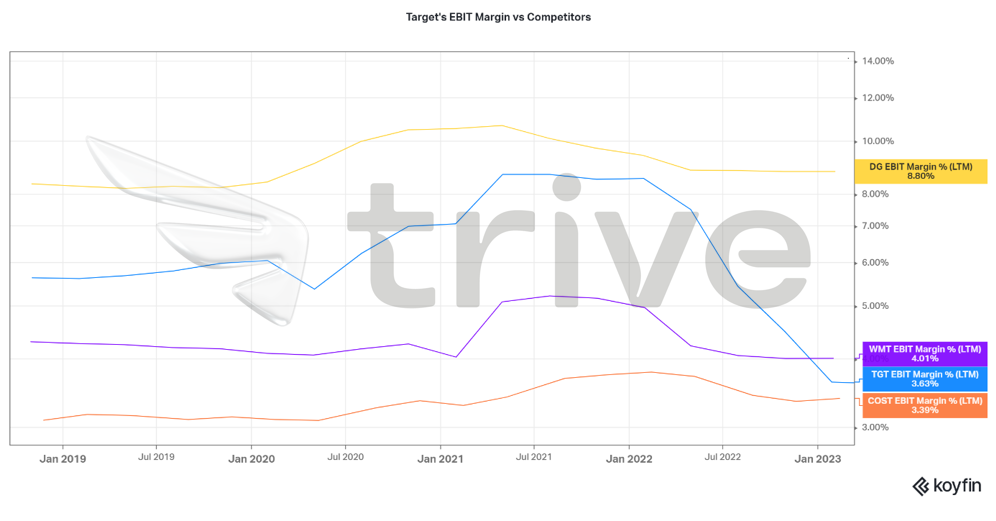

También se ha cuestionado la rentabilidad de la empresa, ya que produce menos ingresos de explotación por unidad de venta en comparación con el periodo pandémico. Sin embargo, en comparación con sus competidores, Target se mantiene en la media con un margen EBIT del 3,63%. Esto podría indicar que sus operaciones siguen siendo relativamente sanas y alineadas con los estándares del sector, ya que sus competidores no están demasiado lejos.

Resumen

Las previsiones de Target para lo que queda de año son ligeramente pesimistas, ya que los consumidores se enfrentarán probablemente a una mayor presión por la elevada inflación y los tipos de interés que carcomen sus bolsillos. La cotización alcanzará probablemente su valor razonable a medio y largo plazo si el mercado estadounidense evita una recesión y el consumo se ve respaldado por una política menos restrictiva.

Fuentes: Target Corporation, CNBC, Reuters, Oficina del Censo de EE.UU., TradingView, Koyfin