El precio máximo de las acciones de PayPal Holdings Inc (ISIN: US70450Y1038) es un recuerdo muy lejano, no por el tiempo, sino por lo mucho que ha bajado desde entonces. La que fuera una de las favoritas de Wall Street, con un máximo de $310 por acción en 2021, ha perdido algo más de tres cuartas partes de su valor desde entonces y ahora cotiza a $71.29 por acción.

El aumento más rápido de los tipos de interés desde la década de 1980 desempeñó un papel importante en la intimidación del precio de las acciones, ya que la Reserva Federal se vio atrapada por la alta inflación que tenía que combatir. En 2022, el valor de las acciones cayó un 62%. ¿Y ahora qué? ¿Se avecinan más catástrofes o PayPal tocará fondo?

Técnicos

El precio de las acciones de PayPal ha sufrido una fuerte caída que lo mantuvo sometido a una tendencia bajista, ya que el precio cotizó muy por debajo de la media móvil de 100 días mientras formaba un patrón de triángulo descendente. El soporte y la resistencia se establecieron en los niveles de $66.44 y $88.41 por acción, respectivamente.

Los volúmenes bajistas han disminuido a medida que la acción del precio se consolidaba dentro del patrón de canal descendente. La acción muestra signos de haber tocado fondo, ya que el precio estableció un nivel de base plano dentro del patrón, mientras que la acción del precio a la baja está perdiendo fuerza. Si los inversores alcistas planean comprar la acción con un fuerte descuento, una ruptura de alto volumen por encima del patrón de triángulo descendente podría validar una subida inminente. Los inversores alcistas probablemente apuntarán al nivel de $88.41 por acción como punto de interés.

Por otra parte, si la presión bajista sigue pesando sobre la cotización de PayPal, podría producirse una ruptura por debajo del patrón de triángulo descendente, y el precio probablemente se dirigiría hacia el siguiente nivel de soporte en $57.89 por acción. Los inversores alcistas podrían buscar oportunidades de compra en este nivel, dado que los volúmenes bajistas acompañan la aproximación del precio al nivel, lo que indica el desgaste del impulso bajista.

Fundamentales

A pesar de experimentar un comportamiento moderado en la cotización de sus acciones, el primer trimestre del año de PayPal fue relativamente optimista. Los ingresos aumentaron un 9% interanual, hasta los $7.000 millones, mientras que los beneficios por acción subieron un 33%, sin tener en cuenta los PCGA, hasta los $1.17 por acción. El valor superó las expectativas de beneficios e ingresos de Wall Street en un 6,40% y un 0,84%, respectivamente, lo que pone de manifiesto la buena salud de la empresa.

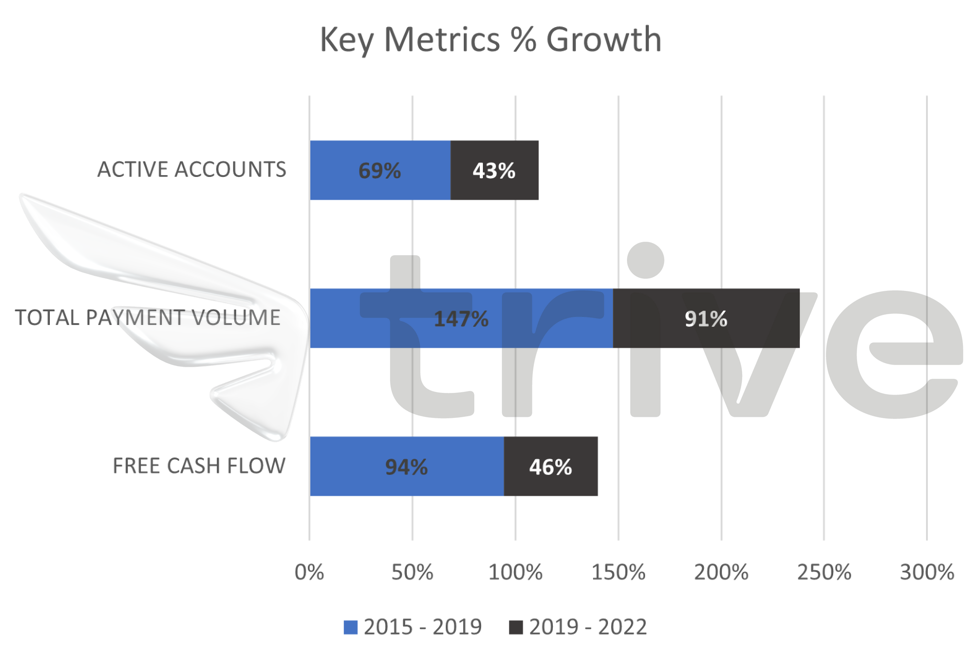

PayPal ha experimentado un crecimiento significativo de las cuentas activas, que se filtró a través del rendimiento positivo en el volumen total de pagos y los flujos de caja libres. En la representación anterior, el crecimiento periódico se mide de 2015 a 2019 y de 2019 a 2022. A pesar de que el crecimiento en las tres métricas se redujo casi a la mitad en los últimos cuatro años, sigue representando una trayectoria ascendente que podría filtrarse a través de la cuenta de resultados de PayPal, produciendo ganancias más saludables al tiempo que garantiza su condición de empresa en funcionamiento con más efectivo para hacer frente a las obligaciones o financiar la expansión.

El margen operativo ajustado del primer trimestre fue del 22,7%, frente al 20,7% del año pasado. Sin embargo, PayPal anunció una previsión a la baja en la expansión del margen operativo para el resto del año, con una revisión de 25 puntos básicos hasta los 100 puntos básicos, frente a la expansión de 125 puntos básicos prevista anteriormente.

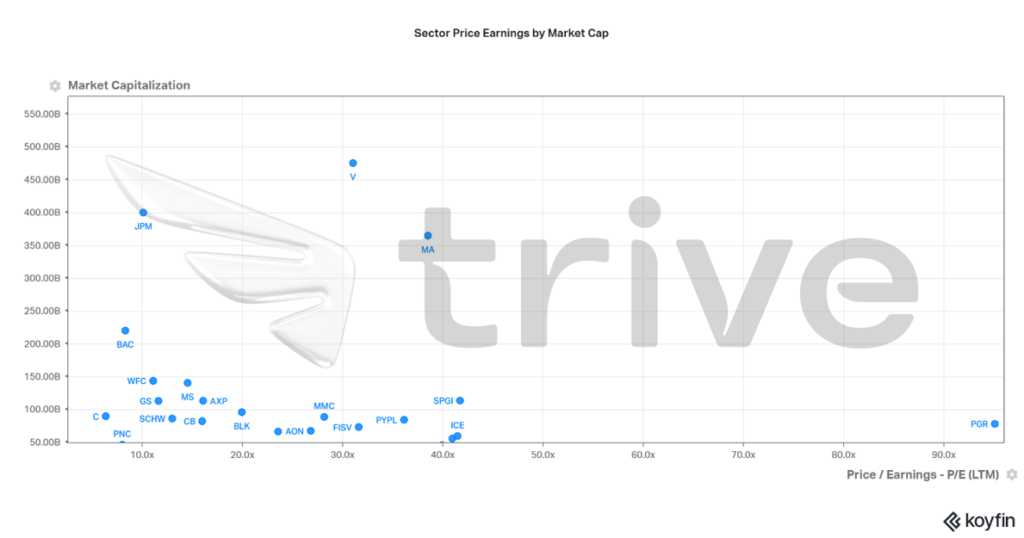

Entre las empresas con una capitalización bursátil de $50.000 millones, PayPal se encuentra entre las empresas con mayor precio/beneficio (PER) del sector de servicios financieros, con un PER de 36,1×. Esto podría indicar que los inversores esperan que PayPal tenga un mayor crecimiento de beneficios en el futuro que la mayoría de sus competidores o que está sobrevalorada. Sin embargo, dados sus buenos resultados de partida, es probable que PayPal experimente un mayor crecimiento en el futuro, aumentando así su valoración.

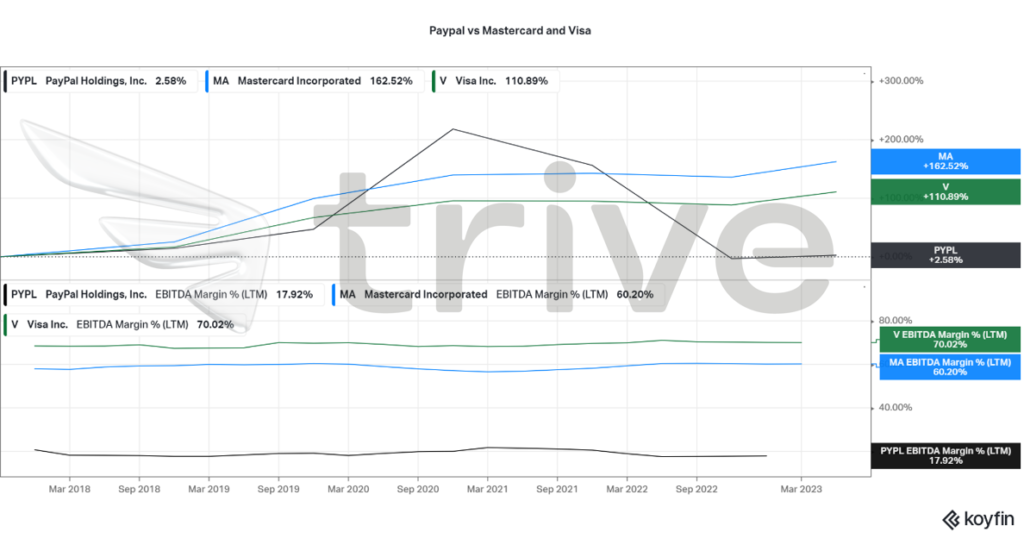

Si se compara con sus dos principales competidores, Mastercard Incorporated (ISIN: US57636Q1040) y Visa Inc (ISIN: US92826C8394), Paypal tiene un rendimiento relativamente inferior. En un periodo de cinco años, el precio de las acciones ha tenido un rendimiento significativamente inferior al de sus mayores competidores, lo que sugiere que los inversores confían más en las operaciones y el futuro de Mastercard y Visa. Además, Paypal produce menos beneficios de explotación por dólar de ventas que las dos anteriores, lo que indica que su rentabilidad y eficacia operativa están quedando muy por detrás de las de sus competidores.

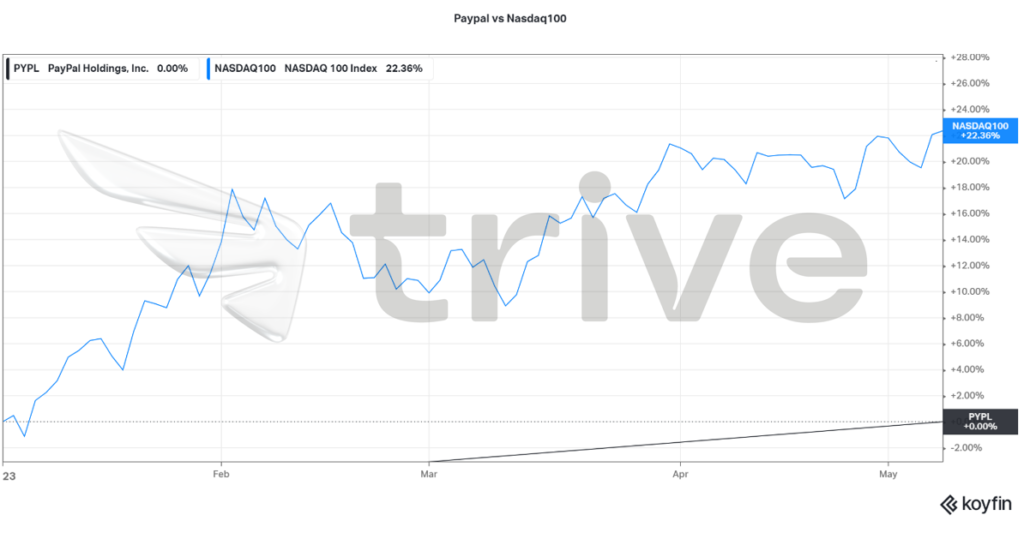

El precio de las acciones de PayPal ha quedado muy por detrás del rendimiento del Nasdaq100 en lo que va de año. Los inversores podrían seguir mostrándose quisquillosos con las operaciones de la empresa en el actual entorno macroeconómico, que ha visto cómo sus actividades empresariales en general disminuían desde su punto álgido durante la pandemia, lo que ha lastrado la cotización. La subida de los tipos de interés afectó negativamente al gasto discrecional de los consumidores, al primar los mayores costes de los préstamos. Además, las ventas de comercio electrónico inducidas por la pandemia se situaron en el 16,4% del total de ventas minoristas en EE.UU., pero se han mantenido por debajo del 15% en los dos últimos años.

Tras descontar los flujos de caja futuros, se obtuvo $78.59 por acción como valor razonable de PayPal. Las acciones cotizan con un descuento del 13,83% sobre su valor razonable. La acción tiene cierto margen de subida hacia su valor razonable, dado que los inversores alcistas vuelven a entrar en el mercado.

Resumen

A pesar de presentar un trimestre relativamente optimista, la revisión a la baja del margen operativo anual de PayPal puso a los inversores en modo de venta. Sin embargo, los cimientos del negocio parecen haber mejorado, con un crecimiento del total de cuentas activas y de los volúmenes de pago hacia el norte, a pesar de la intensificación de la competencia que ha entrado en acción. El valor razonable de $78.59 está al alcance de la mano, dado que no hay acontecimientos económicos significativos de fuerza mayor que pesen sobre las operaciones de la empresa o la demanda de servicios.

Fuentes: PayPal Holdings Inc, Reuters, CNBC, TradingView, Koyfin