Occidental Petroleum Corporation (ISIN: US6745991058) cedió un 3,81% tras publicar unos débiles resultados trimestrales, impulsados principalmente por la caída de los precios de la energía desde su máximo de 2022 y los menores volúmenes de crudo. Los beneficios no alcanzaron el consenso en un 12,30% y cerraron el trimestre en $1.09 por acción, mientras que los ingresos se situaron en $7.230 millones, un 3,15% por debajo de las expectativas de Wall Street.

A pesar de los malos resultados trimestrales, la empresa mejoró sus previsiones para todo el año. Los esfuerzos de expansión han validado el potencial de un rendimiento operativo más sólido gracias al aumento de la producción de petróleo y gas.

Con las economías estadounidense y china mostrando signos de enfriamiento, la preocupación por una posible recesión ha sacudido los mercados en las últimas semanas. Si se materializa una leve recesión, podría repercutir en la demanda de energía, lo que afectaría a los futuros flujos de caja de Occidental Petroleum. ¿Continuará la cotización de Occidental Petroleum su fuerte racha alcista a partir de 2022, o se está poniendo el sol para el valor?

Técnicos

La cotización de Occidental Petroleum ha encontrado recientemente un techo, con una tendencia bajista estructural. A pesar de que el precio no ha cruzado por debajo de la media móvil de 100 días, parece que se está formando una tendencia bajista a medida que el precio de la acción produce máximos más bajos. El soporte y la resistencia se establecieron en los niveles de $56.53 y $67.50 por acción, respectivamente.

El reciente cambio en la estructura del mercado ha formado un patrón de triángulo descendente, caracterizado por una base plana con máximos más bajos, lo que sugiere que los vendedores son más agresivos que los compradores en este momento.

Es probable que la cotización siga bajando si rompe el nivel de soporte del canal descendente con un volumen elevado. Los inversores alcistas probablemente tengan en cuenta los niveles de retroceso de Fibonacci del 50% y del 61% como los puntos de entrada más probables para una oportunidad de compra. Si el precio de la acción se acerca a cualquiera de los niveles en un volumen decreciente, podría indicar un debilitamiento del impulso bajista con una reversión inminente, validando así una potencial oportunidad de compra. El nivel de $56.53 será probablemente un punto de interés si se produce un retroceso profundo. Por otro lado, si los inversores respetan el nivel de $56.53 como soporte, es probable que se produzca una reversión de libro de texto desde el soporte. Los inversores alcistas probablemente se fijarán en el nivel de $67.50 para tomar beneficios en este escenario.

Fundamentales

Los ingresos del segmento de negocio internacional de Petróleo y Gas aumentaron un 17% con respecto al trimestre del año anterior, pero no fueron suficientes para compensar el descenso de los ingresos del negocio nacional. Los ingresos del segmento nacional disminuyeron significativamente, lo que redujo los ingresos totales de Petróleo y Gas en un 12%. Además, el segmento químico perdió casi un 17% de sus ingresos respecto al trimestre del año anterior. El descenso de los precios de la energía fue la causa principal del deterioro de los ingresos interanuales.

El crudo de Occidental Petroleum se vendió un 19% menos que en el primer trimestre de 2022, a una media de $74.22 por barril. Impulsados por la creciente preocupación por la salud de la economía mundial, los precios del crudo Brent cotizan un 20% más bajos en el trimestre que hace un año. Esto se tradujo en una caída del 48% de los ingresos ajustados con respecto a hace un año, hasta $1.100 millones, lastrados además por la aceleración de las inversiones y la rentabilidad de los accionistas.

Sin embargo, no todo es pesimismo, ya que la empresa ha mejorado sus perspectivas para el resto del año. Occidental elevó en 20.000 barriles de petróleo y gas sus previsiones de producción para finales de año, hasta 1.22 millones de barriles diarios. Esta previsión optimista se vio respaldada por la evolución positiva de la producción gracias a un mayor gasto de capital, que casi se duplicó hasta alcanzar los $1.500 millones con respecto al mismo periodo del año anterior. La producción diaria de petróleo y gas aumentó a 1.22 millones de barriles desde los 1.08 millones de hace un año, gracias a la mayor producción de sus operaciones en el Pérmico.

Tras descontar los flujos de caja futuros, se obtuvo un valor razonable de $63.20 por acción. El valor razonable tiene una prima del 12,18%, lo que deja margen para algunas ganancias.

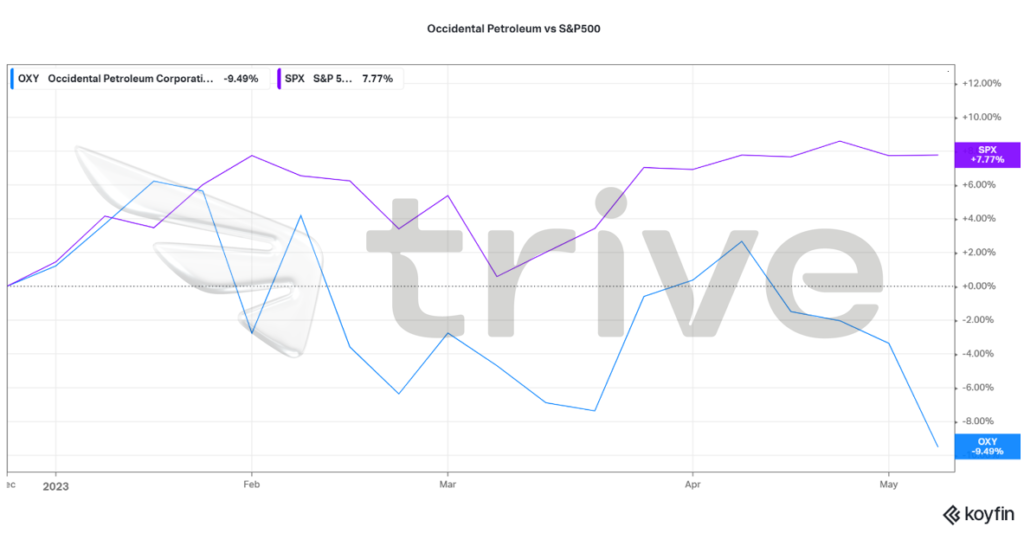

La cotización de Occidental Petroleum ha sido inferior a la del mercado en general, representado por el S&P500. La debilidad de los beneficios y el temor a una posible recesión han presionado a la baja la cotización, que ha caído un 9,49% en lo que va de año.

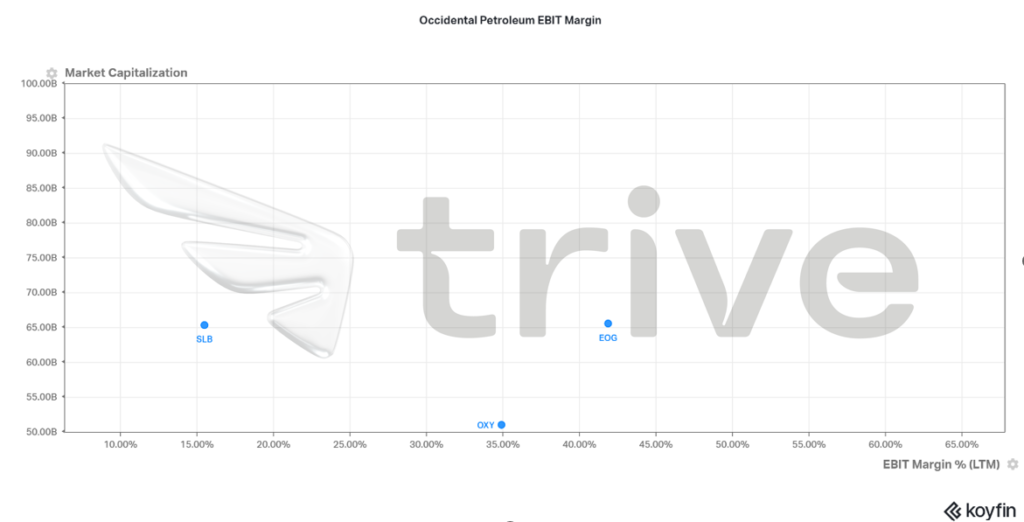

Dentro del sector energético del S&P500, compuesto por empresas con una capitalización bursátil de entre $50.000 y $100.000 millones, Occidental Petroleum es una de las empresas con mayor rentabilidad operativa. Esto podría convertir a la empresa en una inversión atractiva, ya que mantiene una alta rentabilidad dentro del rango medio del sector y de la capitalización bursátil mencionada.

Resumen

Dado que ha aumentado su capacidad de producción casi duplicando el gasto de capital, Occidental Petroleum se ha posicionado para aprovechar una economía mundial saneada. Si el planeta evita una recesión, la demanda de energía podría seguir aumentando en beneficio de las empresas petroleras y gasistas. La resistencia de los $67.50 por acción será probablemente un punto de interés si la cotización reanuda su tendencia alcista.

Fuentes: Occidental Petroleum Corporation, Reuters, Nasdaq, TradingView, Koyfin