Von der Bankenkrise war kaum noch etwas zu spüren, als Wells Fargo & Company (ISIN: US9497461015) die Krise mit einem positiven Ergebnis im ersten Quartal 2023 hinter sich ließ. Die viertgrößte Bank der USA und ihre drei größten Konkurrenten übertrafen die Gewinnschätzungen souverän.

Wells Fargo erzielte einen Gewinn von 1,23 USD pro Aktie gegenüber einem Konsens von 1,13 USD und überstieg damit die Erwartungen der Wall Street um 9 %, während die Erträge mit 20,73 Mrd. USD gegenüber den geschätzten 20,09 Mrd. USD die Erwartungen um 3 % übertrafen. Das Zinsumfeld stützte die Erträge im Finanzsektors und trug zu den positiven Quartalsergebnissen von Wells Fargo bei.

Technische Analyse

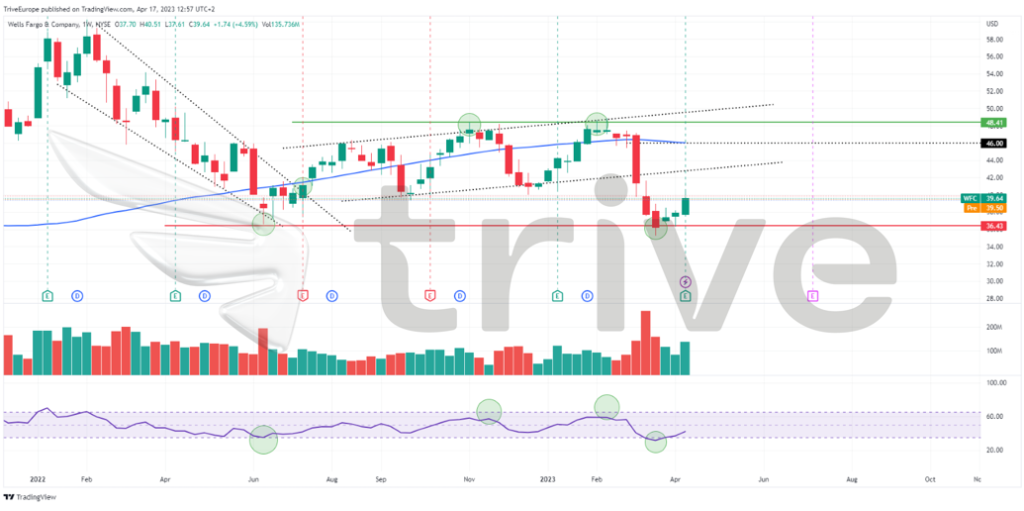

Vor sechs Wochen wurde die Aktie von Panikverkäufen im Bankensektor erfasst und verlor fast ein Viertel ihres Wertes, bevor sie Unterstützung fand und sich wieder erholen konnte. In der vergangenen Woche veröffentlichte Wells Fargo & Company positive Ergebnisse, die den Aktienkurs in dieser Woche um 5 % steigen ließen.

Durch den Bankensektor verursachte Panikverkäufe vor sechs Wochen führten dazu, dass die Aktie fast ein Viertel ihres Wertes verlor, bevor sie Unterstützung fand und umkehrte. In der letzten Woche verzeichnete Wells Fargo & Company positive Gewinne und ließ den Aktienkurs für die Woche um 5% steigen.

Da das Schlimmste im Bankensektor überstanden ist und die bullischen Investoren wieder auf die Beine zu kommen scheinen, ist eine Umkehr von der 36,43 USD-Marke wahrscheinlich. Bullische Investoren werden wahrscheinlich versucht sein, die Aktie zu halten, da die Niveaus von 46,00 USD und 48,41 USD in Sichtweite sind.

Fundamentalanalyse

Höhere Zinszahlungen im ersten Quartal machten alle negativen Erwartungen zunichte, da das Umfeld mit hohen Zinsen nach wie vor für Rückenwind bei Wells Fargo sorgte. Der Zinsüberschuss stieg im Vergleich zum Vorjahresquartal um 45 % auf 13,34 Mrd. USD (9,2 Mrd. USD). Die Gesamterträge stiegen im gleichen Zeitraum um 17 %, wobei die zinsunabhängigen Erträge aufgrund schwächerer Ergebnisse im Hypotheken-, Venture-Capital- und Private-Equity-Geschäft leicht zurückgingen.

Trotz des Rückgangs der zinsunabhängigen Erträge konnte Wells Fargo diesen Rückgang durch einen Anstieg der Nettozinserträge ausgleichen, was sich auf das Endergebnis auswirkte, das im Vergleich zum Vorjahreszeitraum um 30 % auf fast 5 Mrd. USD stieg.

Darüber hinaus warnten Analysten vor einer Schwäche des Gewerbeimmobilienmarktes, die auf die zunehmende Nutzung von Homeoffice in Großstädten zurückzuführen sei und zu einem Leerstand wertvoller Immobilien führe. Die ausstehenden Kredite von Wells Fargo im CRE-Segment belaufen sich auf 154,7 Mrd. USD, was 16 % der Gesamtkredite des Unternehmens entspricht.

Darüber hinaus warnten Analysten vor einer Schwäche des gewerblichen Immobilienmarktes aufgrund der Verbreitung von Fernarbeit in Großstädten, wodurch wertvolle Immobilien geleert würden. Die ausstehenden Kredite von Wells Fargo in CRE belaufen sich auf $154,7B, wodurch 16% seiner gesamten Kredite dem Markt ausgesetzt sind.

Nach Abzinsung der zukünftigen Cashflows liegt der Aktienkurs von Wells Fargo bei 46 USD pro Aktie, was einem Aufwärtspotenzial von 16,06 % gegenüber dem aktuellen Aktienkurs entspricht. Der faire Wert von USD 46 pro Aktie fällt mit einer kritischen technischen Marke zusammen, die einen Widerstand darstellt. Investoren, die auf die Aktie setzen, könnten diese Marke ins Visier nehmen.

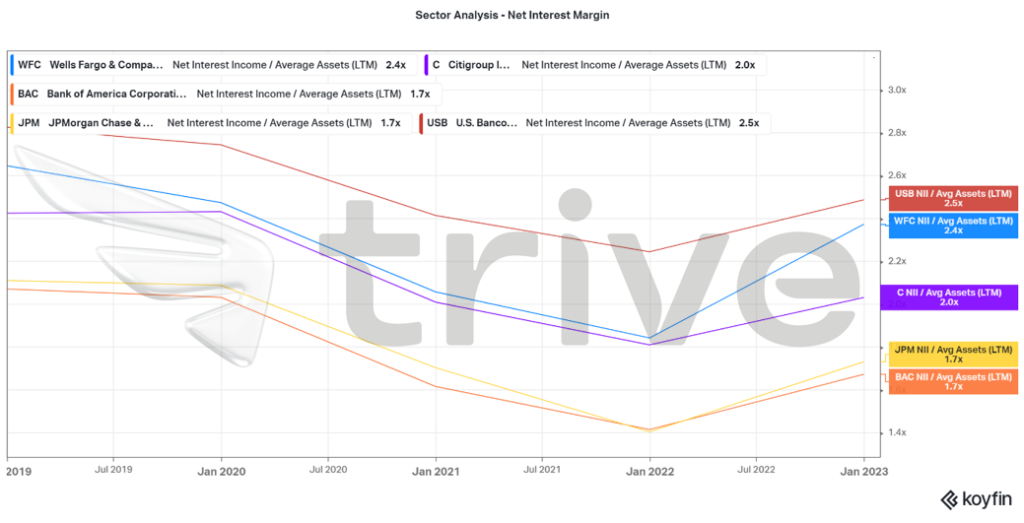

Der obige Chart analysiert die Nettozinsmarge von Wells Fargo und seinen Konkurrenten. Die Nettozinsmarge misst die Rentabilität einer Bank, d.h. die Einnahmen aus Kreditzinsen im Verhältnis zu den Einlagenzinsen. Unter den größten Banken des Sektors liegt Wells Fargo mit einer Nettozinsmarge von 2,4x an zweiter Stelle nach UBS. Die Bank gehört zu den effizientesten Banken bei der Generierung von Zinseinnahmen aus ihren Aktiva, was sie unter dem Gesichtspunkt der Ertragseffizienz zu einer der besten Banken für Investitionen macht.

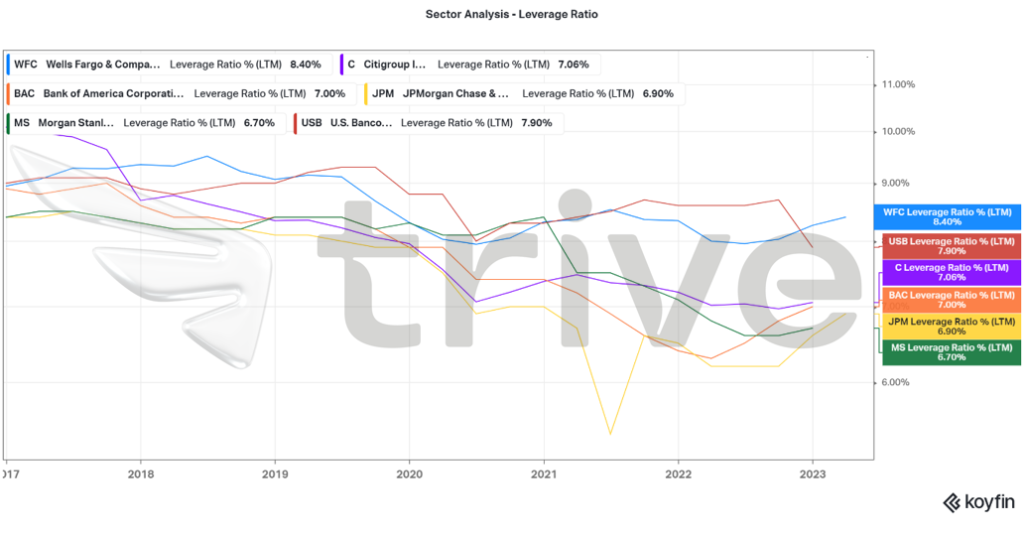

Die oben dargestellte Leverage Ratio misst die Verschuldung einer Bank, d.h. wie stark sie sich im Verhältnis zu ihren Vermögenswerten verschuldet hat. Eine höhere Leverage Ratio zeigt an, dass eine Bank im Verhältnis zu ihrem Eigenkapital niedrig verschuldet ist. Eine Leverage Ratio von über 5 % gilt allgemein als solide Basis für Banken. Auch hier führt Wells Fargo mit einer Leverage Ratio von 8,40 % die amerikanischen Topbanken an. Allgemein lässt sich sagen, dass Wells Fargo unter seinen direkten Konkurrenten die beste kurzfristige finanzielle Gesundheit aufweist und einen negativen Schock für seine Bilanz besser verkraften kann als seine Konkurrenten, was es unter dem Gesichtspunkt des Risikomanagements zu einer sichereren Anlageoption macht.

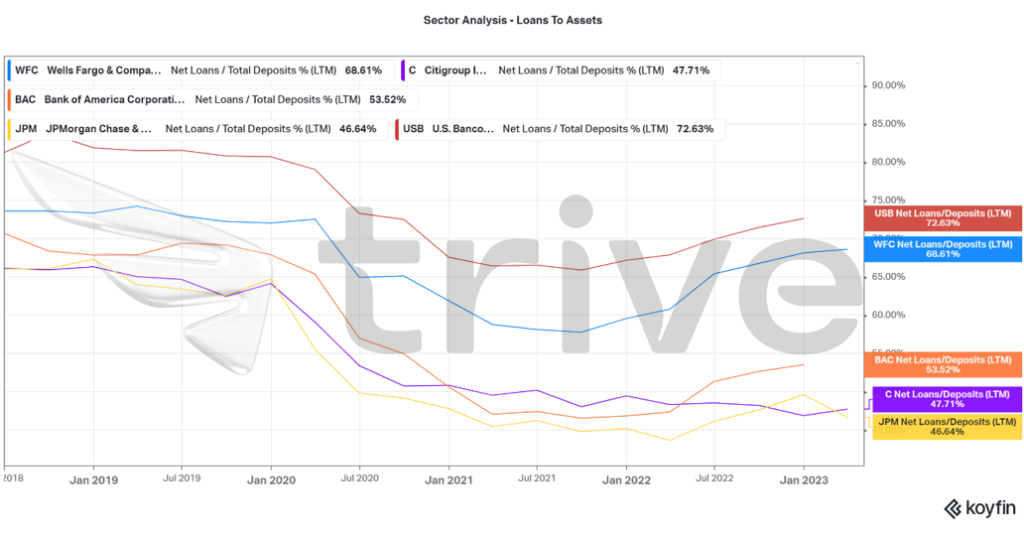

Wells Fargo gehört zu den führenden Unternehmen, die Nettozinserträge aus ihren Vermögenswerten erwirtschaften können. Ein höheres Verhältnis von Ausleihungen zu Einlagen würde die Geschäftstätigkeit des Unternehmens fördern, da es mehr Vermögenswerte zur Generierung von Erträgen einsetzen könnte. Wells Fargo liegt mit seinem Verhältnis von Krediten zu Einlagen nur knapp hinter UBS und gehört in dieser Hinsicht zu den Klassenbesten. Aufgrund der höheren Effizienz bei der Ertragsgenerierung könnten die Umsätze und Erträge des Unternehmens attraktiver sein als die seiner Konkurrenten, da das Verhältnis von Krediten zu Aktiva höher ist.

Zusammenfassung

Angesichts des Hochzinsumfelds dürften die Aktien des Bankensektors der Weltwirtschaft höhere Zinserträge bescheren. Ein positives Wachstum der Nettozinserträge dürfte sich in gesünderen Gewinnen und höheren Bewertungen niederschlagen, so dass der faire Wert von Wells Fargo bei 46,00 USD pro Aktie liegen dürfte. Darüber hinaus ist Wells Fargo seinen Konkurrenten in Bezug auf Effizienz, Rentabilität und Risikomanagement weit überlegen, was das Unternehmen zu einem erstklassigen Investment-Grade-Unternehmen im Finanzdienstleistungssektor macht. Führende US-Banker rechnen für dieses Jahr mit einer leichten Rezession, da die hohen Zinsen Verbraucher und Unternehmen gleichermaßen bremsen. Eine milde Rezession dürfte jedoch den Aktienkurs von Wells Fargo leicht belasten.

Quellen: Wells Fargo & Company, Koyfin, CNBC, Reuters, Inside Intelligence, TradingView