Chevron Corporation (ISIN: US1667641005) superó un trimestre de precios energéticos más bajos y menor producción para terminar el periodo con unos beneficios e ingresos que superaron las expectativas de Wall Street contra todo pronóstico.

Los beneficios se situaron en $3.55 por acción, mientras que los ingresos totales alcanzaron los $50.790 millones, superando ambos indicadores las expectativas en un 4,43% y un 4,55%, respectivamente. El negocio de refinería de Chevron salió al rescate, ya que el aumento de los márgenes compensó la caída de los precios y la producción de energía, lo que llevó a unos resultados de beneficios optimistas.

La segunda mayor petrolera estadounidense siguió los pasos de su mayor rival y probablemente se enfrente a vientos en contra en forma de una posible recesión leve prevista para el segundo semestre del año. Sin embargo, la cotización de Chevron aún tiene margen de maniobra al alza, dados sus agresivos esfuerzos de expansión, especialmente en EE. UU. Si una leve recesión no se convierte en una recesión en toda regla, las subidas podrían ser más probables.

Técnicos

La cotización de Chevron ha seguido una fuerte tendencia alcista, apoyada por la cotización por encima de su media móvil de 100 días y la formación de un patrón de canal ascendente. El soporte y la resistencia se establecieron en los niveles de $141.82 y $188.47 por acción, respectivamente.

Dado que los inversores bajistas llevan la voz cantante en estos momentos, la cotización de Chevron está bajando, y el nivel de soporte parece más factible para las oportunidades de compra. Si el precio de la acción disminuye hacia el soporte con volúmenes más bajos, podría señalar la falta de interés en la acción del precio a la baja y validar una probable reversión. Los inversores alcistas podrían intentar entrar en el mercado en el nivel de soporte del patrón del canal ascendente o en el nivel de soporte de $141.82 por acción.

Los inversores alcistas probablemente marcarán el nivel de $188.47 por acción como punto de interés si entran en el mercado y se comprometen a impulsar el precio de la acción al alza en grandes cantidades.

Fundamentales

Los ingresos por ventas y otros ingresos de explotación en el primer trimestre de 2023 fueron inferiores tras situarse en $48.800 millones, un 7% menos que en el primer trimestre del año anterior, que registró unos ingresos de $52.300 millones. El descenso de los ingresos se debió principalmente a la bajada de los precios de las materias primas, con un descenso de los precios del crudo del 12,37% en lo que va de año, y a un descenso de la producción total, un 3% menos que hace un año, hasta 2,98 millones de barriles de petróleo y gas al día.

Sin embargo, a pesar de la caída de los beneficios de Chevron, los resultados finales fueron positivos, ya que los beneficios ajustados ascendieron a $6.570 millones, un 5% más que los $6.260 millones de hace un año. El rendimiento destacado del negocio de refinería de Chevron impulsó el optimismo de los resultados. Los márgenes de los productos petrolíferos refinados de Chevron fueron superiores, lo que multiplicó por cinco los ingresos de la unidad, hasta $1.800 millones.

La tesorería de Chevron se redujo un 11% respecto a hace un año, hasta $15.700 millones, pero sigue estando $10.000 millones por encima de lo que la empresa necesita para llevar a cabo su actividad, lo que refleja la salud de su balance y una fuerte capacidad para hacer frente a sus obligaciones a corto y largo plazo. Además, el rendimiento del capital empleado de Chevron ha estado razonablemente en forma, ya que se han mantenido rendimientos de dos dígitos por encima del 12% durante los últimos siete trimestres consecutivos. Chevron también ha mostrado una fuerte intención en sus operaciones después de que el Capex en los tres primeros meses de 2023 creciera un 55% respecto a hace un año, debido principalmente a una mayor actividad inversora en Estados Unidos.

Tras descontar los flujos de caja futuros, la cotización de Chevron se situó en $180.80 por acción. Esto deja margen para una ganancia del 14,25% si el precio de la acción empieza a moverse positivamente desde los niveles actuales.

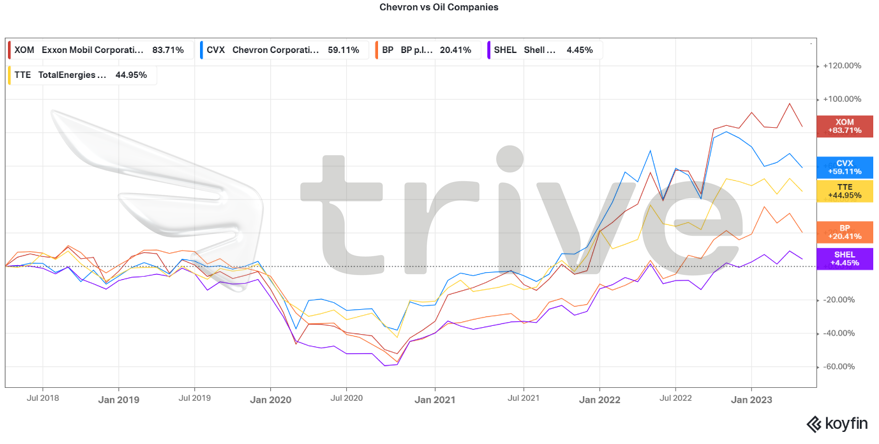

La rentabilidad de las acciones de Chevron en los últimos cinco años sólo ha sido superada por la de su mayor rival estadounidense. En cinco años, la cotización de Chevron ha crecido un 59,11%, por encima de sus rivales europeos más próximos. El fuerte rendimiento en relación con sus homólogos europeos representa la confianza de los inversores en las operaciones y la rentabilidad de la empresa, lo que la convierte en una de las petroleras más atractivas para invertir.

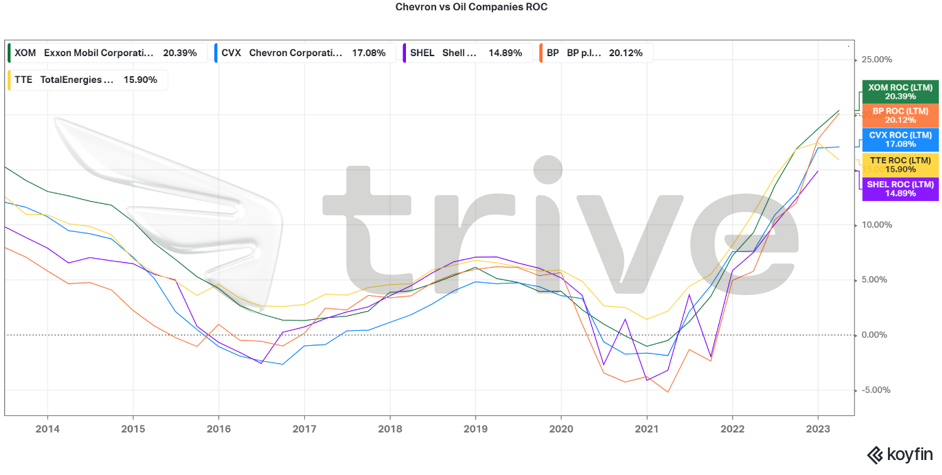

La rentabilidad del capital de Chevron también ha sido relativamente buena y se sitúa en el nivel medio entre sus mayores competidores estadounidenses y europeos. Con una rentabilidad del 17,08% en los últimos doce meses, además de una rentabilidad constante de dos dígitos en los últimos siete trimestres, la empresa representa una perspectiva de inversión saludable desde el punto de vista de la rentabilidad.

Resumen

Es probable que los inversores se muestren cautelosos ante una posible recesión leve prevista para el segundo semestre del año, ya que podría lastrar la demanda de materias primas como consecuencia de una ralentización económica. En caso de que Chevron evite la recesión, el nivel de $180.80 atraerá a los inversores alcistas al mercado, que buscarán subirse a una ola de buenos resultados de las petroleras.

Fuentes: Corporación Chevron, Reuters, CNBC, TradingView, Koyfin