Con activos bajo administración (AUM) acercándose a la marca de $10 billones, BlackRock Inc, el administrador de activos más grande del mundo, administra más que el producto interno bruto de todos los países del mundo, excluyendo EE. UU. y Porcelana.

Las ganancias trimestrales de BlackRock superaron marginalmente las expectativas de Wall Street, alcanzando 7.93$ por acción contra el pronóstico de 7.78$. Los ingresos, por otro lado, no alcanzaron la marca, con $4.243B reportados frente a la estimación de $4.251B.

BlackRock se benefició de la agitación en el sector bancario después de generar entradas netas de $110B desde $86B el año anterior. El crecimiento de las entradas netas es una señal de la confianza de la industria en la cartera general y la estabilidad de BlackRock, lo que podría beneficiar al gigantesco negocio de forma continua, incluso en el caso de futuros shocks financieros.

Como se muestra en la ilustración anterior, el precio de las acciones de BlackRock se mueve junto con el S&P500, lo que indica una correlación positiva con el índice. 2022 fue un año particularmente desafiante para las valoraciones de las acciones debido a las altas tasas de interés establecidas por los bancos centrales mundiales para combatir la inflación obstinada. Se produjo una tendencia bajista. Sin embargo, la recuperación está en camino y podría hacer que las acciones y los índices regresen a los niveles previos a la pandemia.

Técnicos

El precio de las acciones de BlackRock ha cambiado estructuralmente a una tendencia alcista luego de que la acción del precio rompiera un patrón de canal descendente. El Soporte y la Resistencia se establecieron en los niveles de $505.21 y $786.35 por acción, respectivamente.

Un retroceso desde el nivel de resistencia hizo que el precio de las acciones de BlackRock cayera hacia la proporción áurea de retroceso de Fibonacci de 61.80% antes de que la demanda superara la oferta, cerca del nivel de $612.61 por acción. Si los inversores alcistas buscan aumentar el precio de las acciones, el siguiente nivel probable de interés podría ser el nivel de $786.35 por acción.

Alternativamente, si los inversores bajistas pesan sobre el precio de las acciones, el próximo nivel probable de interés para el posicionamiento largo sería soporte en el nivel $505.21. Si la acción del precio se acerca a la proporción áurea o al soporte en volúmenes decrecientes, podría indicar la falta de entusiasmo del mercado para reducir aún más el precio de las acciones, lo que podría validar la acción del precio al alza desde cualquier nivel.

Fundamentales

La línea superior de BlackRock sufrió una pérdida interanual de 10% para el trimestre a $4.2B, sujeta a tarifas de rendimiento moderadas en el asesoramiento de inversiones, tarifas de administración y préstamos de valores, que vieron una disminución de los ingresos de $331M. Además, el impacto de la apreciación del dólar y los mercados moderados, particularmente en el mercado de valores, se sumaron a los obstáculos que enfrentaba BlackRock.

A pesar de registrar una caída en los gastos de 4%, impulsada por incentivos de tarifas de rendimiento más bajos y gastos promocionales y de marketing estacionalmente más bajos, los ingresos operativos y el resultado final de BlackRock redujeron 18% y 14% en comparación con el primer trimestre de 2022, respectivamente, ya que la disminución en los costos no pudo compensar la caída en la línea superior.

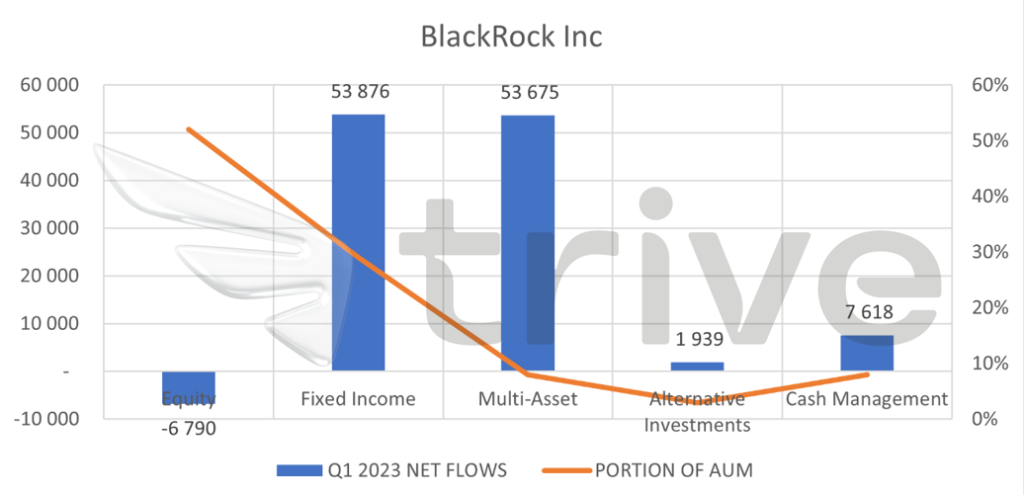

Los flujos netos del primer trimestre fueron representativos del entorno macroeconómico en el que opera BlackRock en la actualidad. El entorno de alta inflación y tasas de interés condujo a devaluaciones de las acciones, ya que los flujos de efectivo futuros se descontaron mediante tasas más altas, mientras que los costos de los préstamos eran elevados y las perspectivas de crecimiento limitadas. El resultado fue una salida neta en la cartera de acciones de BlackRock de $6.8B en el primer trimestre de 2023.

Sin embargo, no todo fue pesimismo, ya que la cartera general de BlackRock se benefició de las entradas netas. Entre los de mejor comportamiento se encuentran los flujos de Renta Fija y Multiactivos. Las carteras de Renta Fija se beneficiaron del entorno de tipos de interés elevados, que los inversores buscaban por su mayor capacidad de rentabilidad. Las entradas netas de BlackRock de $34B a sus ETF de bonos fueron líderes en la industria, representando un asombroso 60% del volumen total de negociación de ETF de renta fija en el primer trimestre de 2023.

Después de descontar los flujos de efectivo futuros, el valor razonable de BlackRock fue de $781,00 por acción. El precio de las acciones actualmente cotiza con un descuento de 10.36% respecto al valor razonable, lo que deja un espacio significativo para el alza. El valor razonable también se alinea con un punto de inflexión clave formando una resistencia técnica ligeramente por encima de él.

Resumen

La perspectiva de BlackRock es de moderada a positiva, dado el repunte que ha tenido la renta variable en los últimos meses, mientras que las elevadas tasas de interés globales impulsan las ganancias de la cartera de renta fija. Los ejecutivos de BlackRock creen que una recesión está fuera de la imagen en 2023. Si es correcto, el precio de las acciones podría ver un impulso al alza a medida que el mundo se aleja del crecimiento económico negativo, lo que hace probable $781.00 por acción.

Fuentes: BlackRock Inc, Bloomberg, Reuters, CNBC, TradingView, Koyfin